转回来一文章;

今天去参加雪球嘉年华,其中有一个讨论的主题是成长股和价值股的辩论。我认为投资者对此一直都有很严重的误区,一笔成功的投资从来都是不分成长、价值、趋势这些类别的。每一次成功的投资其本质都是一样的,认为投资是分门别类的投资者根本没有理解投资的本质。对此,我回家后熬夜完成此文,希望此文成为三派之争的绝唱,从此之后再无此类的派别之争。

一、价值投资

人们对“价值投资”长久以来存在很深的误解,大家往往会认为价值投资是只要找到低于内在价值的企业,然后长期持有,这个过程中几乎无需关注宏观经济,也无需在乎买入的时点,更不用理会市场的波动。大家也总是拿巴菲特的一些名言来自我暗示,比如①.如果不想持有公司10年,就不要持有10分钟;②.交易所即使停市三年,对我都没有什么影响;③.就算美联储主席格林斯潘偷偷告诉我他未来二年的货币政策,我也不会改变我的任何一个决策。

1.关于价值投资就是长期投资的问题。很多人印象中的巴菲特就是买入伟大的企业做长期价值投资。但事实上,巴菲特很注重资产的动态平衡,选股上更是灵活机动,如果有心翻看巴菲特致股东的信,你会发现从60年代开始至08年巴菲特差不多投了200多家公司,但持有超过3年的只有22家。巴菲特说股市停市对他的投资没有影响,只是想强调我们选股的角度要立足长远,而不能因为市场和基本面短期的波动作为买入的理由,很多人片面理解了这句话。事实上一个企业上市后,就具备了双重属性:一方面是一家公司,要持续经营;另一方面更是一个交易品种,产生波动性。两个属性都很重要。另外,护城河是需要经常作评估的。不满足条件的公司自然需要卖出,比如巴菲特在07 年卖出中石油就是一个好的案例(一是行业的基本面发生了变化,二是估值太贵)。

2.关于价值投资不需要关注宏观经济的问题。很多人认为巴菲特一直在教导我们应该全力研究公司而不必关心宏观经济,但这显然又是片面的认识,巴菲特的意思是普通投资者要把重点放在研究企业的身上,在关注企业基本面的时候不要想着指数的走势、美联储的动向。但这不意味着大势不重要,巴菲特不会告诉你的是,对于整体的资产配置而言,宏观经济大势的准确判断是多么的重要,芒格和巴菲特不止一次说过,大部分情况下他们只赚取平均市场的收益,只有经济崩溃、市场先生发疯的时候才要下大赌注(成功的概率很高的前提下)。比如,在2008年金融危机之前,巴菲特手头一直握有大量现金(危机前夕伯克希尔公司拥有现金与准现金377亿美元,固定收益证券285亿美元),直到金融危机之后,巴菲特才开始大规模的投资,不仅用完了现金更是采用发行新股方式收购铁路公司。所以,巴菲特从来都是研究宏观经济的高手,判断的非常准确。另外,可以从更大的一个角度看,巴菲特一致认为自己的成功离不开美国这个不断向上的宏观环境,正是美国50-60年代的发展黄金时期造就了巴菲特,巴菲特也曾不止一次的强调,自己不会离开美国去做投资。我想,这足以说明问题了。

3.市场先生的脾气。格雷厄姆说市场短期是投票机,长期是称重机(市场先生是一位非常疯狂的人)。根据华尔街的一项统计研究,股价与业绩之间关系的密切程度如下:持有股票3年,二者关系的密切程度为:0.131~0.360(是指股票价格的13.1%~36%由企业经营业绩变化决定);持有股票5年,二者关系的密切程度为:0.374~0.599;持有股票10年,二者关系的密切程度为:0.593~0.695;持有股票18年,二者关系的密切程度为:0.688。言下之意是,短期看,市场经常无效,股价短期的上涨和下跌几乎都不是由基本面推动的,而是人类情绪和资金偏好的变化推动的估值的变化,因为这种无效性的存在,所以即便是深挖基本面,精确的通过各种估值模型计算准确了的公司未来几年的业绩,这前提下种所谓的“安全边际”也可能被市场打的一文不值(学院派整天定量的分析,静态的看估值,却不明白市场情绪的变化,更对预期一词不甚了解,所以容易陷入价值陷阱)。

再重新看格雷厄姆先生对价值投资的定义是:股票价格围绕“内在价值”上下波动,而内在价值可以用一定方法测定;股票价格长期来看有向“内在价值”回归的趋势;当股票价格低于内在价值时,就出现了投资机会。 |

2025.12.16 图文交易计划:布油开放下行 关1535 人气#黄金外汇论坛

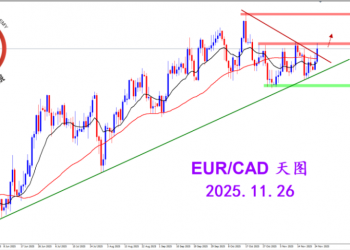

2025.12.16 图文交易计划:布油开放下行 关1535 人气#黄金外汇论坛 2025.11.26 图文交易计划:欧加试探拉升 关2936 人气#黄金外汇论坛

2025.11.26 图文交易计划:欧加试探拉升 关2936 人气#黄金外汇论坛 MQL5全球十大量化排行榜3013 人气#黄金外汇论坛

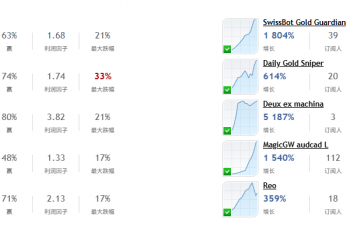

MQL5全球十大量化排行榜3013 人气#黄金外汇论坛 【认知】5802 人气#黄金外汇论坛

【认知】5802 人气#黄金外汇论坛