本帖最后由 mai 于 2015-7-17 01:02 编辑

事实证明这三种情况抄底最危险

底部是一个点,但趋势却是一条长长的线,不抄底你最多失去一个点的利润,抄错底你将承担一条线的损失,何必用一个点和一条线比长短呢?下面这三种情况,危险,千万别抄底。

1。市场在经历了一段升势后突然从高位出现连续暴跌行情突然连续暴跌,这通常是市场趋势将要发生逆转的征兆,但一类人极有可能在此时萌生进场抄底的冲动,他们就是前期因为过早卖出而放跑了大段利润的踏空者,因担心再度错过机会而不顾一切地买进,而且这次他们坚定了持股的意志、放弃了止损的想法,所以这样做的结果很可能意味着将经历整个熊市的考验。

2。市场已连续经历多日下跌并且跌幅也比较可观行情下跌趋势已经运行了一段时间后,那些在前期曾经成功逃顶并赚了钱的投资者,在看到股价已经低于上一回的买入价,并且又听到媒体上许多专家纷纷断言绝不可能跌破某某支撑位时,便主观认定赚钱的机会又来了,于是再度返身入场。然而,是不是底部绝不会取决于某些人的主观意愿,因此以这样的方式进行抄底通常会抄在了“半山腰”,如果坚决不承认错误、不果断止损离场,或心存侥幸的话,通常会眼睁睁地看着股价越跌越多,自己越亏越大。

3。市场长期下跌后突发重大实质性利好后盲目进场博反弹经验表明漫漫熊途之路,一个足以影响市场趋势的利好消息,并不会立刻让市场转熊为牛,而是取决于多空双方相互博弈达成平衡后市场才会构成底部。强力信息刺激下大盘的应激性反弹并不意味着趋势转折,而更多的是再套一批人的诱惑罢了,所以贸然进场抄底的结果大都凶多吉少。 |

2025.12.16 图文交易计划:布油开放下行 关1693 人气#黄金外汇论坛

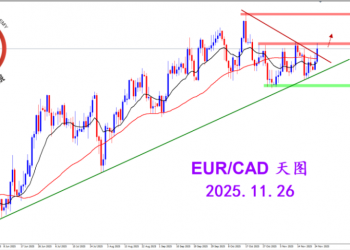

2025.12.16 图文交易计划:布油开放下行 关1693 人气#黄金外汇论坛 2025.11.26 图文交易计划:欧加试探拉升 关2961 人气#黄金外汇论坛

2025.11.26 图文交易计划:欧加试探拉升 关2961 人气#黄金外汇论坛 MQL5全球十大量化排行榜3036 人气#黄金外汇论坛

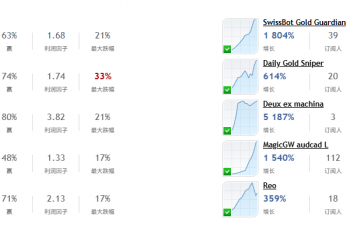

MQL5全球十大量化排行榜3036 人气#黄金外汇论坛 【认知】5826 人气#黄金外汇论坛

【认知】5826 人气#黄金外汇论坛