|

经济学家和市场分析师将美元最近的疲软归咎于市场对美联储今年年底前加息的预期减弱。 但有些人认为,或许有更合理的解释。布朗兄弟哈里曼有限公司(Brown Brothers Harriman)货币策略主管钱德勒(Marc Chandler)周二(8月16日)表示,一系列的国债到期让外国投资者手头持有的数十亿现金寻找归宿。鉴于对冲美元计价投资的成本上涨,他们或许不希望将钱再次投资在美国。 据钱德勒,价值545.6亿美元的国债在8月份到期。除此之外,还有374.5亿美元的息票支付。两者加起来,一共是920亿美元的资金。新发行的620亿美元的债券将抵消部分到期的债券——但还需要投资300多亿美元。 钱德勒认为,这些钱的一部分正被寄回国或被投资于收益率更高的债券市场。日本投资者——仅次于中国的第二大债券海外持有国——可能会是主要参与者。 钱德勒认为,美元对日元100关口或许是头肩模式(head and shoulders pattern)的颈线,跌破100关口或许意味着未来美元更加疲软。 周二(8月16日),美元兑日元跌幅扩大至1.21%,跌破100关口,创近八周新低99.97。 认为美元疲弱与美联储可能会更长时间将利率维持在低位的预期有关的理论有两个主要的缺陷。第一,联邦基金期货——反映市场对于美联储加息预期的指标——自本月初以来并未发生大幅变化。 目前,彭博显示美联储9月加息概率为18%,与8月1日的加息概率相比变化很小。受加息预期影响较大的两年期美国国债收益率自本月初以来下跌,暗示市场认为美联储加息的可能性增加。 钱德勒并非唯一持这一观点的人。周二(8月16日),凯投宏观(Capital Economics)指出,对冲以美元计价的债务成本上升,几乎完全侵蚀了美国债券相对于日本政府债务的收益率优势。

|  2026.2. 6 图文交易计划:纽美快速回落 短348 人气#黄金外汇论坛

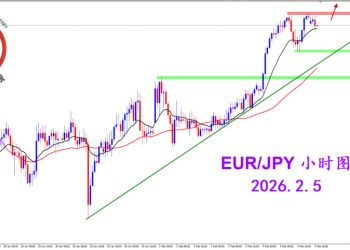

2026.2. 6 图文交易计划:纽美快速回落 短348 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎542 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎542 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指529 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指529 人气#黄金外汇论坛 2026.2.3 图文交易计划:欧镑格局破位 空头746 人气#黄金外汇论坛

2026.2.3 图文交易计划:欧镑格局破位 空头746 人气#黄金外汇论坛