回顾:去年汇市峰回路转,美元强势出人意表

去年的国际汇市正如笔者2005年1月8日第一篇汇评《新年汇市峰回路转,美元强势出人意表》所言,并且实际走势图与预测走势图也基本吻合(见图1)。2005年美元指数从80.85绝地反弹后,最高涨至92.63,涨幅达14.57%,全年收官91.17,上涨了12.76%。主要原因:一是技术上超跌,因前面连跌三年,跌幅达30%,而80点是历史低点,有较强的技术支持上;二是美元连续13次加息,从量变到质变,美元的利差优势凸现;三是美国经济基本面表现出人意料地强劲,这是美元走强的根本性的原因。美国第三季度GDP高达4.1%,失业率低至5%,CPI却表现温和4.3%,特别是核心CPI仅2.1%,出现了少有的高增长、低通胀,自然就业的良好局面。

美元指数走势特征和影响因素:

1浪和2浪:2005年新年伊始,美国政府官员就强调了保持强势美元政策不变,在市场揣测可能加速加息的利好刺激下,美元连续大幅反弹,表现了行情反转的特征。美联储公布的议息会议记录称:"目前利率对抑制通胀来说仍旧过低",显示可能加速加息;而美国财政部长斯诺也称美国仍支持强势美元政策,并且政府将通过削减赤字等措施来保持美元强势。措辞有所改变,并且有了具体举措,使人相信美国政府要为减少赤字"做些事情"了。在安然度过了1月30日的伊拉克大选后,美元指数涨至85.44点(1浪)。就在美元人气刚刚集聚之时,2月10日朝鲜宣布退出六方核谈,受此突发事件冲击,美元再度出现恐慌性抛售,并在韩国分散外汇储备的舆论声中跌至81.32点(3月11日),表现了2浪深度调整的特性。

3浪和4浪:但在随后到来的3浪中,美元强势出人意表。在突破85点之前美元指数还做过一次回调,但没有预计的深,显示了强势的特征。而在5月中旬突破85点之后,美元指数以摧枯拉朽之势连续两个月单边上涨至7月8日的90.78,3浪的"爆炸性"特征尽显无遗。其主要得益于《欧盟宪法》在法国和荷兰公投连连失利,欧元的公信力一时跌到了低谷,7月5日欧元兑美元一度跌到1.1866,美元指数在此形成了3浪的顶。

7月8日之后,美元指数三次冲击90.78均无功而返,4浪调整行情因此到来了。其中7月21日,中国政府"出其不意"宣布人民币升值2%,导致了当日美元/日圆从113.72跳跌至109.85,但这并没有帮助日圆持续走强,令赌人民币升值而看多日圆的投机者大跌眼镜。8月底,飓风卡崔娜,令美国美丽的度假城市耐尔良满目苍痍,美湾石油设施全部关闭,全美30%的炼油产能停产,油价冲上了70.85美元/桶的高位,美元指数9月2日也一度跌至86.15,欧元/美元反弹到1.2584。4浪调整时间正好是暑假期间。

5浪:暑假过后,交易员纷纷度假归来,一轮新的行情又开始了。美国经济顶住了三次大飓风的冲击,连续公布的经济数据皆表明工业生产、零售销售、非农就业人数、资本净流入、甚至房屋市场表现依然相当强劲。美元第三季度GDP初值年率高达4.3%,在加息预期犹存、油价回落等一系列利好因素鼓舞下,美元指数在11月16日创出了年内高点92.63;而欧元/美元在11月17日再创24个月低点1.1638,全年跌幅达15%;美元/日圆在12月5日则创出了32个月新高121.39,全年涨幅达18%。日元从9月5日开始的三个月连续下跌,主要因日圆利率基本为0,国际市场上借日元买美元等高息货币的利差交易盛行,加上做多日圆的一路止损,也推高了美元。至时,5浪的形态已经相当完美。但市场仍在为美元的进一步上涨寻找理由。

A浪:就在美元人气高涨之时,调整却不知不觉到来了。先有房屋市场放缓的数据影响,后因美联储在连续第13次加息至4.25%后的声明中,首度取消了货币政策仍然"宽松"的措辞,意味着加息已经尾声。一年来推动美元上升的加息因素这时候已成强弩之末,一轮针对2005年涨幅的总调整可能正在进行,这浪调整将具有A浪调整特征。主要货币2005年涨跌幅和2006年第一周表现一览表

2005年

收市价 全年

涨跌% 2004年

收市价 2006年

1月6日 比2005年涨跌%

欧元/美元 1.1840 12.67 1.3558 1.2148 2.54

美元/日圆 117.92 +15.10 102.45 114.38 3.09

美元/瑞郎 1.3135 +15.42 1.1380 1.2701 3.42

英镑/美元 1.7211 10.28 1.9184 1.7699 2.76

美元/加元 1.1623 3.37 1.2028 1.1651 0.24

澳元/美元 0.7333 6.22 0.7819 0.7540 2.75

美元指数 91.17 12.76 80.85 88.65 2.84

展望:经济增长总体看好,美元走强惯性犹在

2006年第一周,美元走势与2005年第一周形成了有趣的"反对称"。受12月美联储会议记录暗示升息周期接近尾声,以及逊于预期的制造业指数ISM数据影响,美元大幅下挫,美元指数从去年收盘的91.17跌至88.65,一周跌幅达2.84%。随后的两周内美元指数在88.65至89.67区间波动。

2005年走强了一年的美元是否就此结束?今年外汇市场的强势品种会是谁?这是每一位汇市投资人士和汇率风险管理者所关心的问题。今年的外汇市场走势可谓"扑朔迷离",要考虑的因素很多,每一件都是牵动外汇市场的一根神经。

一、今年影响汇市的因素主要有:

1、全球经济增长情况与国际贸易形势。这点目前看法还比较乐观,国际货币基金IMF认为2006年全球经济增长可能超过2005年,经济增长率达到4.5%,贸易增长7.4%,详见下图。日前10国集团(G10)央行总裁会议上,主要国家的央行总裁表示,今年全球经济增长迅速,增幅可能超过表现强劲的2005年,有迹象显示企业投资回升。欧洲央行(ECB)总裁特里谢在记者会上表示,油价上涨未能阻止经济成长,而且央行在控制物价上涨方面的信誉使通胀预期保持在低位。特里谢表示,在各政府看来,全球经济非常有韧性,特别是在面临高油价之际。

项 目 2003 2004 2005(预测) 2006(预测)

世界经济增长率 4 5.1 4.3 4.5

其中:发达国家 1.9 3.3 2.5 2.7

美国 2.7 4.2 3.6 3.4

欧元区 0.7 2 1.2 1.8

日本 1.4 2.7 2 2

发展中国家 6.5 7.3 6.4 6.1

世界贸易量增长率 5.4 10.3 7 7.4

进口:发达国家 4.1 8.8 5.4 5.8

发展中国家 11.1 16.4 13.5 11.9

出口:发达国家 3.1 8.3 5 6.3

发展中国家 10.8 14.5 10.4 10.3

2、利率因素,特别是美国利率走势与欧洲、日本加息幅度。美国从目前的4.5%加息至5%的可能性仍在;欧元从目前2.25%最多可能加到2.75%;日本上半年加息渺茫,下半年也许有些机会,但与高息货币的利差仍然很大;其他主要国家中,加拿大、瑞士可能加息两次,澳大利亚和新西兰可能维持高息不变,而英国有降息可能。

3、石油价格还会不会创新高?会不会产生第二轮通胀效应?目前看来油价上涨是有可能的,因伊朗核问题出现,如果解决不好的话,可能导致该国石油出口中断。有报道称,全球第四大原油出口国伊朗可能动用石油武器,以抵御核问题上面临的国际压力。若这样做,则可能推动油价上扬至1979年伊朗革命时所创下的纪录水准。伊朗每日石油出口量为240万桶,而全球日供应量约为8,500万桶。美国能源资料协会(EIA)主管卡鲁索警告称,针对伊朗核计划引起的争端若导致该国石油出口中断,将令本已紧张的全球油市更趋紧张,并导致油价上涨。近日油价上升了10%,重上67美元/桶。而通胀问题不见得会有第二轮效应,估计依然可以维持温和通胀的局面,因通缩是一个全球性的长期趋势,这与中国制造的廉价产品充斥全球不无关系。

4、美国房屋市场如何着陆?美国房屋连涨了5年,在拉动经济增长,带动消费支出和就业方面功不可没。目前大家关心的问题是这种状况能否持续?美国政府既担心房价上涨过快引起资产泡沫,又担心利率上升过多刺破了房地产泡沫,导致"硬着陆"。房地产上涨的风险格林斯潘也一再提醒,目前有放缓的迹象。

5、美国"双高赤字"如何化解,会不会成为汇市新的焦点?美国的贸易和财政"双高赤字"已经高达其GDP的7%左右,短期内要想化解是不可能的,因美国的储蓄率已低至接近于0,总之,美国政府和个人都在借钱消费、透支未来。而亚洲国家在吸取亚洲金融风暴教训后加大了外汇储备,传统文化使储蓄率也居高不下。特别是中国,外汇储备已占全球外汇储备的五分之一,在流动性过剩情况下导致国内资金市场利率不断下降。这些亚洲美元以及中东石油美元又回流到美国债市,使美国的赤字融资可以继续,目前美国净资本流入足以弥补赤字。大量的资本流入还造成了美国中长期债收益率下降,收益率曲线走平甚至反转。笔者认为,这就是美国高利率和强势美元政策的出发点。因为惟有强势美元才能使"双高赤字"不至于成为美国乃至全球经济的灾难。从理论上讲,美元应该贬值,2005年的前三年,美元贬值了30%,有人估计要将其赤字水平降至GDP的3%,美元仍需贬30%。但这对谁有好处呢?美国其实无所谓,而对全球4万亿美元外汇的持有人可是一场灾难和掠夺。双高赤字如果再次成为汇市焦点,那绝非好事,维持美元的强势地位可能是化解美国赤字危机的最佳选择。

6、欧元区经济复苏步伐是否稳定?从目前数据看,欧元区经济复苏的动能正再集聚,生产者和消费者信心指数都在增强,通胀也超出了欧洲央行预定的目标上限,失业率有所下降,贸易顺差扩大。但欧元区最大的问题仍然是内部协调问题,去年《欧盟宪法》公投在法国和荷兰遭否决,但目前已有十多个国家通过,今年修改后仍将继续表决,这将成为今年欧元的又一看点。另外,欧洲的失业率高仍然是个大问题,经济增长缓慢也是事实,与亚洲新兴国家以及美国都不可同日而语,但欧洲是一群成熟的老牌资本主义国家。其经济的稳定性较强,产品的附加值很高,人们的幸福感也很好。这是欧元区作为全球第二大经济体的优势所在。

7、日本经济走出通缩后又将如何?日本消费者物价指数CPI去年11月首度上涨0.1%,有走出七年通缩的希望,但基础并不稳固,即使走出了通缩,也不可能在货币利率政策上有很快的改变,其与高息货币的利差劣势将继续保持相当长一段时间。近日,市场有关利差因素的炒作完全是"见风就是雨",不可盲目追涨,美元/日圆的调整也已经基本到位。当然,来自日本国内的消费增长情况和出口增长情况值得关注。

8、人民币升值步伐快慢?以及中国经济增长方式转变对全球经济的影响几何?2月6日,人民币上涨到8.0555,当日上涨了61点,有加速的迹象。人民币升值是大势所趋,这点无论从购买力平价理论,还是从国际收支和国际资本流动理论来考虑都是无庸置疑的。因为近十年来,中国的GDP增长远远超过美国,而两国通胀率相当;中国贸易顺差不断扩大,今年已达1018亿美元,外汇储备8189亿美元,居全球第二。这些都支持人民币升值。但我国这些年的经济增长和外贸顺差是在"招商引资、外资优惠、出口退税"等政策推动下取得的,在经济增长和外汇储备增加的同时,我们也付出了大量资源成本、环境成本,甚至国民福利成本。目前这种状况正在改变,国家为此提出了"科学发展观",转变经济增长方式等新策略。中国这种政策上的转变,对进出口贸易,对高能耗、高污染、低付加值产品项目将产生重大影响;对全球的经济和贸易平衡,特别是如澳大利亚等原料出口国也将带来一定的影响,因这几年来,中国与美国并称为拉动全球经济增长的两个"火车头"。

人民币升值是大势所趋,但汇率仍将在合理范围内保持基本稳定,汇率形成机制改革将"主动渐进"。另外,有权威研究机构建议,用"加薪"取代"升值",以扩大内需,并防止热钱流入。本人也非常认同这种观点。

9、地缘政治危机能否妥善解决,恐怖袭击、禽流感等突发事件还有多少?

自"911事件"和伊拉克战争以来,全球地缘政治危机不断,朝鲜核问题、伊朗核问题久拖不决;去年英国地铁恐怖事件;最近拉登又出录音带,威胁称基地组织正在美国准备发起新的攻击;还有禽流感、爱滋病等人类共同的敌人,都对全球经济特别是金融市场形成威胁。每当这些事件发生时,传统避险货币瑞郎,以及黄金、石油都将受到避险买盘的追捧。

10、黄金、基础原材料等商品价格还会不会高悬?金价近日又创新高,1月20日最高达567.79美元/盎司,比年初涨了10%,基础金属也是叠创新高。金价今年继续看好到600美元/盎司以上,基础金属价格将有所回落,但仍将保持在高位运行。这些因素是商品货币澳元投资者十分关心的问题。同时,工行"个人账户黄金买卖业务"也为外汇持有者提供了新的投资渠道。"炒金"本身目前来看也是长短两相宜的。

二、总体预测

1、美国联邦基金利率年内有望见到5%

2、美元汇率先跌后升,美元指数下看85,上望100。

理由:只有强势美元才能维持美国目前的"双高赤字"不至成为美国乃至全球经济的灾难。

全球投资巨擘索罗斯最近表示,他认为美联储紧缩货币政策的措施可能过度,将打压美国房价,且导致美国经济于2007年陷入衰退。索罗斯在新加坡表示,房价暴跌可能伴随着美元走软,令美联储促使美国经济软着陆的努力付诸东流。他预计联邦基金利率将于4.75%触顶,目前利率水平为4.25%。他称,尽管欧洲和日本的经济正在复苏,但可能无法抵消美国经济衰退的影响。他认为,美国房市泡沫已经到达顶点,正处于降温的过程中。

笔者认为,美国经济2005年表现不俗,2006年惯性仍在。加息不仅是为了控制通胀,其实美国的通胀率并不比欧洲高,加息可能还是维持美国赤字融资得以持续的手段。因为,只有强势美元加上高利率,才能维持资本净流入足以弥补经常账赤字,也才能维持美国目前的"双高赤字"不至成为美国乃至全球经济的灾难。因此,美联储有可能继续应用其货币政策手段以维持美元强势,2006年内美联储将联邦基金利率调高到5%甚至更高不是不可能的。

从技术面分析,笔者倾向认为美元上升5浪已经结束,正在走A浪下跌,美元指数下跌第一目标在88点,第二目标在86.50点,这些位置分别是去年涨幅的0.382和0.5回档位;A浪之后应会有一个B浪,B浪目标估计在90点,与去年的3浪高点相当;然后可能还会有C浪下跌,下跌目标可看到85点,即去年全年涨幅的0.618回调位置,这里可能就是全年的低点了,时间可能出现在二季度。但对全年更长时间内的美元走势笔者并不看淡,甚至倾向认为下半年美元会重拾升浪,全年目标甚至可能看到100点。理由一方面来自笔者对技术形态分析和波浪理论的应用,另一方面就是笔者上述的观点。

中国工商银行深圳市分行首席分析师 肖雄文 |

2026.3.4 图文交易计划:黄金大幅下行 短期172 人气#黄金外汇论坛

2026.3.4 图文交易计划:黄金大幅下行 短期172 人气#黄金外汇论坛 2026.2.13 图文交易计划:美指持续震荡 等1578 人气#黄金外汇论坛

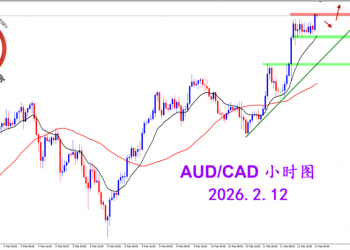

2026.2.13 图文交易计划:美指持续震荡 等1578 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1540 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1540 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1740 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1740 人气#黄金外汇论坛