交易员最新策略建议:欧元/美元、英镑/美元、美元/日元 黄金这一支撑很重要!

周五(1月10日)欧市盘中,欧元/美元最低触及两周低位1.1083;英镑/美元震荡上涨,最高触及109.65;美元/日元延续升势,最高109.65。现货黄金徘徊于1550附近,最低曾跌至1545.07美元/盎司。消息面来看,今夜聚焦美国非农就业报告。

欧元:欧元/美元此前遭遇2019年8月以来最大单日跌幅,是个非常看空的信号,下跌风险升温,有可能跌至日线云区上缘1.1064,另一焦点在于1.1060,这是从10月1.0879涨至12月1.1240的50%回档位。

英镑:英镑/美元在1.31之前遭遇阻力,此前从1.3014开始回升,1.3090是亚洲尾盘/欧洲盘初的高点。1.3014是周四所及的两周低点

英国央行总裁卡尼的鸽派言论促使英镑跌到了1.3014,1.3057是1.31水准遭威胁以来所及的低位。不过英镑周四反弹后,英镑空头应该要担心了。

周四英镑虽然仍收跌,但距离盘中高点不远,在K线图上呈现铁锤型态(hammer),该型态暗示后市看多,但还需得到证实,今日收盘是关键。

若自55日移动均线反弹,进一步强化该均线的支撑作用,日线图云区顶部位于1.2982,对55日移动均线提供支持,总体上以买盘占据主导,但市场仍缺乏方向。

日元:周三强劲反弹并收于日线云区顶部之上,今日云顶在108.95,关注12月高点109.73,若取得突破且日线收在其上方,涨势将加速。这将导致重新测试5月30日高点109.92,然后是110.53的费波纳奇水准。

110.53是2019年112.40-104.46跌势的76.4%回调位,交易员已建议在109.10设置新的买单,远高于上述云顶。

黄金:技术面来看,黄金30分钟走势图显示,金价于三角形内窄幅震荡,此前黄金短线下行,若金价能跌破三角形下轨,则下方较近支撑位为前低1540.25附近,跌破后进一步支撑位见整数关口1530。

若金价上行,并突破三角形上轨,上方较近阻力位为斐波那契23.6%回调位1557.06,突破后表明黄金将进一步反弹走高。

AxiTrader市场策略师Stephen Innes表示,避险情绪走低,全球股市高涨。“接下去将出现风险情绪的回升,美元也可能走强,股市上涨。”

Oanda高级市场分析师Jeffrey Halley表示,黄金仍在回落,因为市场已经将地缘政治风险排除。“如果金价跌破1540美元/盎司,那么会进一步修正至1520水平。” |

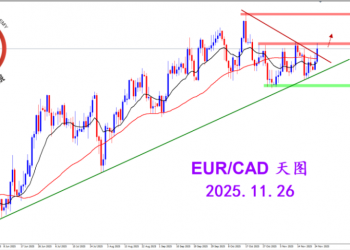

2025.12.16 图文交易计划:布油开放下行 关2686 人气#黄金外汇论坛

2025.12.16 图文交易计划:布油开放下行 关2686 人气#黄金外汇论坛 2025.11.26 图文交易计划:欧加试探拉升 关3218 人气#黄金外汇论坛

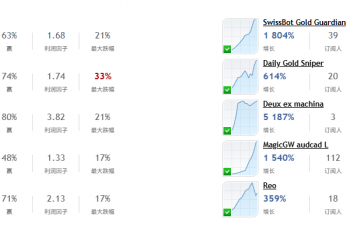

2025.11.26 图文交易计划:欧加试探拉升 关3218 人气#黄金外汇论坛 MQL5全球十大量化排行榜3295 人气#黄金外汇论坛

MQL5全球十大量化排行榜3295 人气#黄金外汇论坛 【认知】6102 人气#黄金外汇论坛

【认知】6102 人气#黄金外汇论坛