许一力 人民币内贬外升真相

2013/11/6 1:09:07

(作者系财经评论人)

为什么总觉得人民币在国内越来越不值钱呢?

我们之前出过一篇研究报告,次贷危机以来,中国和美国同样使用了宽松的货币政策,只是中国并没有名义上的QE,但几次大投资实际上就是大规模人民币超发的过程。

然而,从实际情况上看,中美双方的货币购买力变化的差异是非常明显的。中国方面的货币贬值自不用说,但美国方面,美元的贬值却并不明显。四轮QE之后,美国至少释放了20万亿美元的流动性,然而美国通胀率水平却仍然维持不足3%的年增长率。对比美元商品的价格也可以发现,至少最近5年以来,美元购买力的缩水是微乎其微的。

为什么美元购买力没有出现大规模下滑?

这里存在一个人民币与美元最大的差异,那就是,美元是世界货币,美联储发行的大量美元,并不在美国经济体内流通,因此美国货币滥发并未给美国带来太大的通胀压力。而人民币由于并非国际货币,在内部发行如此巨大数额的货币,必然造成通胀压力。在过去七八年的时间内,大量货币被国内房地产市场和股市期货等虚拟市场吸收,要不然何止是贬值43%,可能都是贬值好几倍了。但仍然有大量货币流通到了日常生活用品市场,带来通胀压力。

说白了,有人收纳了美联储印发的巨量美元,是谁呢?答案很明显——是中国。或者说,是以中国为代表的劳动力输出国家。

中美最大的差距就在于世界货币的所有权。美元世界货币的定位,带给美国的就是可以调用全球资源的巨大便利性。

美国低收入阶层可以在沃尔玛轻而易举地购买到低价消费品,孩子们可以在大卖场随意购买廉价玩具。而这些消费品,恰恰是来自于中国。而近年来,虽然中国的劳动力成本在上升,但仍然有其它新兴的劳动力市场不断涌现,举例来说,斯里兰卡目前平均劳工成本只有中国的五分之一,总有经济体在制造业低端愿意辛苦赚取绿票子,为美国提供低价物品。

这些美元的“下家”们又生活如何呢?这也是我们探讨人民币内贬外升的关键。

通常来说,中国企业在与美国交易之后,老百姓或企业赚到美元。如果马上拿着美元去美国消费,那么意味着手持美元的老百姓或企业同样可以享受到美元的高购买力优势。但实际情况却大相径庭。因为中国的强制结售汇制度,企业无法保留美元资产,这意味着每与美国交易一美元,中央银行就要印6到7人民币进行汇兑。

于是就形成了一个怪圈——中国老百姓生产的商品,被美国老百姓用美元买走了,美元被中国政府拿走了;美国老百姓得到了商品,中国政府得到了美元,而中国老百姓唯一得到的,就是手里越来越多的人民币。这样看似皆大欢喜的结局背后:美国国内商品总量上升,对冲了美元超发带来的购买力下滑。而中国国内的商品却大量流向美国,仅仅是货币总量大幅增长。

中国内贬外升的主因,根源在于世界货币地位的缺失,次根源在于我们的人民币对冲机制,强制结售汇造成的大量外汇占款,老百姓出口只是赚到了可笑的通货膨胀。

反映到具体层面,就是人民币没有货币危机的转嫁能力、没有企业的创新能力、没有操纵全球资源的能力。再加上经济增长带来的投资需求,大量货币超发,大量商品出口,而为了维持出口,中国政府还要不断向市场投放人民币来购买美元以抑制人民币升值,进而带来的就是出口与货币需求间的二次错位,进一步加剧内贬外升的尴尬趋势。

来源:投资快报 |

2025.12.16 图文交易计划:布油开放下行 关1412 人气#黄金外汇论坛

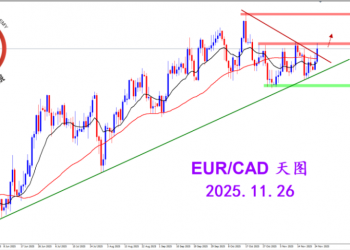

2025.12.16 图文交易计划:布油开放下行 关1412 人气#黄金外汇论坛 2025.11.26 图文交易计划:欧加试探拉升 关2901 人气#黄金外汇论坛

2025.11.26 图文交易计划:欧加试探拉升 关2901 人气#黄金外汇论坛 MQL5全球十大量化排行榜2994 人气#黄金外汇论坛

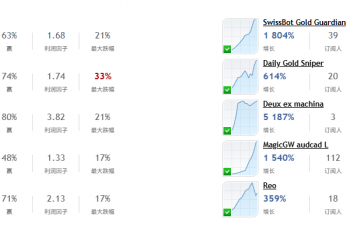

MQL5全球十大量化排行榜2994 人气#黄金外汇论坛 【认知】5785 人气#黄金外汇论坛

【认知】5785 人气#黄金外汇论坛