何必讳言“不救市”?

胡舒立 总第208期 出版日期:2008-03-31

股市不应救,不能救,亦不必救

股市并不总是让人激情澎湃,现实很冰冷。3月27日,上证综指跌破3500点,距去年10月逾6100点的高位跌幅近半。于是,我们频繁地听到要求政府救市的热切呼吁。当前,市场上救市建议五花八门,既包括一些证券市场发展建设的题中应有之义,又有一些旨在托高指数、伤害制度的短期行为,性质迥异甚至互相矛盾。其核心则在于强调政府必须救市,有责任也很有必要,可谓求救声声急。

或许因为由此带来的舆论压力,我们看到了监管层令人费解的表现:3月13日“两会”期间,沪综指跌破4000点当日,中国证监会一位高层人士先是坦然表示,监管层不会扮演“救市角色”;次日却又紧急否认,坚称从未说过“不救市”,并指责“记者瞎写”。那么,政府对市场究竟救还是不救?直到今天,人们仍然没有听到监管部门清晰、果敢的回答。

其实,以监管者的严肃身份,何必讳言“政府不救市”至此?这只能使人深以为憾!

股市自有沉浮,政府不应救,不能救,亦不必救。这本是市场经济的基本常识,也是市场监管者理当践行的基本准则。道理非常简单:政府既无法定职责、亦无认知水平来调控作为价格信号的股指,与千万投资者博弈无异于螳臂挡车。如果说,在中国年轻的资本市场,市场基本制度建设重任在肩,管理层选择市场低迷时期推出一些改革政策可以理解;但据此而在主观上竟存以政策救市之想,则错谬之至。至于为了救市而搞短期行为,伤害制度之本,公然给市场以“政府救市”提示,更是断不可为。

回首中国资本市场近20年的发展道路,政府出于各种压力,过往亦不乏“救市主”行为,但与之相伴的只是一连串败绩。沉痛的教训早已证明,中国“国情”并未使市场运行背离基本规则。监管者的责任在于信守“三公”原则,维护市场秩序,不是也不可能是保证投资者只赚不赔。这已经成为当今理性市场参与者的共识。当前,股指下滑,救市之声再起,倘监管层在非理性诉求面前躲躲闪闪,讳言“不救市”,只能给不明就里的众多新入市公众投资者徒留侥幸心理和幻想空间,给最高决策者造成无端压力,是一种不负责任之举。

“救市论”甚嚣尘上,充分显示了利益冲突和思想混乱。颇有人以近期美联储针对次贷危机的一系列举措,旁证“救市有理”。这不是误解便是曲解。

应当看到,美联储和西方各大央行的确针对信贷紧缩采取了一系列不同寻常的举措,其中,拍卖2000亿美元国债、不断拓宽贴现窗口之举,更有明显的援助色彩。但是,其一,这些举措主要是为了缓解系统性的流动性风险,而非针对股指涨跌,有关决策人士事前事后均曾明言“政府不救市”;其二,这些行动自有其利率、期限等约束条件,并非“免费的午餐”;其三,这些行动至今仍被指责“靠华尔街太近”,颇存争议。对这类行动,有些媒体冠之以“救市”已是轻率,倘市场专业人士乃至监管者悬想其“救市主”动机,夸大其效果,就是纯粹的指鹿为马了。

监管者当前承受救市之压,还与其尚未彻底摆脱“政策市”的角色错位有关。随着近年来股市“非理性繁荣”加剧,监管层表现出对指数特别的关照,对市场存“慢牛”之想,一度有意以政策人为“调控”供求节奏。今天“慢牛不成反变熊”,凸显“政策市”的尴尬结果。然而,以新的错误去补救旧的错误,只能离真理更远。经验表明,百般呵护非但不能令市场中的上下其手者满足,反而会成为监管者终将无力背负的“十字架”。

3月最后一周,市场上关于管理层可能出台“利好”政策的传言满天飞。纷乱的说法中,较多指向“开展信用交易试点”、严控“再融资”和“国有上市公司限售股份流通”。3月28日(周五)股指大幅回升与此直接相关。我们希望,这种显示以密集政策托市的传言不会成为事实。此外还需指出,三项选择中的第一项,是市场建设的基本措施,选择恰当时机推出属可行之策。但严控“再融资”,其实是以行政手法限制股票供给,显然有悖市场原则。至于控制国有上市公司限售股份流通,则明显破坏市场契约,损害市场公平,后果难以补救——回想当初以数千亿元国有资产之“对价”,方使得原定“暂不流通”之非流通股获得流通权,倘现在仅因股指下跌即出台限制其流通权利之下策,今后将以何等代价再度“赎身”?

当前,“救市说”肆无忌惮,传言四起,相当一部分引领者其实都是浸淫市场多年的老手,对于所谓救市的后果心知肚明。其之所以用“亿万股民利益”和“影响宏观经济运行”要挟救市,热衷传言,无非是企图在行情短期波动中渔一己之私利。管理层对此应洞悉,广大投资者亦当高度警觉、冷静待之。

(本文刊于3月31日出版的2008年第7期《财经》杂志) |

2026.2.13 图文交易计划:美指持续震荡 等1523 人气#黄金外汇论坛

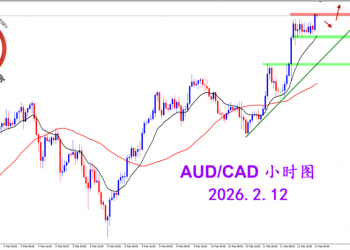

2026.2.13 图文交易计划:美指持续震荡 等1523 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1450 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1450 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1714 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1714 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1588 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1588 人气#黄金外汇论坛