股市回升美元上涨 黄金“失宠”走势如何

基本面:

周一(2月22日)受到美元回升和投资者们风险需求增加的影响,黄金市场承压下行,日内跌幅近1.5%,不过总算维持住了1200美元/盎司的水平。

周一全球股市回升,美元上涨,而原油价格也出现了大幅走高,这使得投资者们不再那么青睐避险需求的黄金。

周一受空头回补、国际能源署预期页岩油产量下降及上周美国活跃石油钻井数下降三大因素推动,原油价格持续反弹,美油刷新两个交易日高点33.84美元/桶,布油刷新日高至34.97美元/桶。

本月以来黄金市场的上行已经突破了一个三年以来的下行趋势,并且金价突破了5年均线的第一个标准差水平,这是去年6月以来的第一次。

在上述两个水平被打破之后,一些技术分析师表示,金价将会测试下一个关键水平,也就是23.6%斐波那契线水平,在1250美元/盎司左右。

分析师们认为,一旦金价突破该水平,那么接下去的目标就是38.2%斐波那契线水平的1375和此后的1410美元/盎司水平。

2021年银价会是多少?你可以找到有文章说银价将超过1,000美元或者不到10美元。也许这是一个错误的问题。

更好的方法:全球金融体系比2008年更不稳定和脆弱。重要的问题是:各国政府,中央银行和金融体系将如何应对目前的危机?未来的银价取决于这个问题的答案。我提出三种可能的情况。

国际现货金周一(2月22日)因美元和股市走强,投资者风险情绪上升而跌幅加剧,美市盘中一度下跌达2.2%,最低下探1201.63美元/盎司。但目前金价仍维持在1200美元/盎司的关键价位,本月黄金曾大幅上涨至一年高位,上周现货黄金在2月11日刷新了1260.60美元/盎司的高位后获利回吐,周一仍延续跌势,但上周五的黄金ETF持仓大幅增加表明投资者仍保持乐观情绪,上周五世界最大的黄金ETF, SPDR Gold Trust录得自2011年8月以来最大的增仓。今年以来,黄金ETF的增仓已超过去年全年的减仓总和。

周一全球股市恢复上涨,市场避险情绪有所消退。中国股市大幅反弹,“涨”声迎接新任证监会主席刘士余;上证指数周一收盘上涨2.37%,深证成指周一收盘上涨2.01%。美股周一也扩大涨幅,标普500和纳指最新上涨约1.5%,道指上涨1.3%;美元兑一篮子货币走强,上涨0.9%,欧股也跳涨至数周的高位。上周五(1月29日)公布的美国1月CPI数据好于市场预期,再度增加了美联储第二次加息时间点的不确定性,旧金山联储主席威廉姆斯周一发布讲话,称循序渐进地加息的基本方法仍然是正确的,黄金面临很大上行压力。周一公布的数据比较混杂,美国1月芝加哥联储全国活动指数反弹,创六个月新高;美国2月制造业PMI初值降至2012年10月来最低。黄金下一步要止跌企稳,仍要看市场风险情绪的变化。

日内美元指数上涨近1%,上周五公布的美国通胀数据对其有所推动,而周一日内公布的经济数据则表现不一。

1月芝加哥联储全国活动指反弹,创下六个月以来的高位。数据显示,美国1月芝加哥联储全国活动指数反弹至0.28,前值修正为-0.34。

不过,金融数据公司Markit随后公布的一份行业报告显示,美国2月制造业采购经理人指数(PMI)初值为51.0,追平2012年10月的低点,1月终值为52.4,分析师预估为52.3。

一些分析师认为,如果市场对全球经济担忧减少,并且美联储加息预期重新回归,那么黄金市场将很容易进入修正。

不过从黄金ETF的持仓来看,投资者们对黄金依然处在比较看多的状态,上周五SPDR黄金ETF收获了2011年8月以来最大单日流入量。此外,今年全球黄金ETF的净流入量已经超过了去年的总流出量。

此外,2月16日当周Comex期金的多头头寸增至近4个月高点。

今年以来黄金市场在持续大幅的上涨,但分析师Mark Hulbert认为,在黄金市场一片看多的情况下,从逆向投资的焦点而言,就是不好的信号。

Hulbert认为,“黄金市场将非常波动。上周初,金价就一度在几个小时内大跌50美元/盎司。”

Hulbert认为,这很大程度上是因为高盛(Goldman Sachs)推荐做空黄金,并且他认为,从逆向投资者的角度来看,正是因为市场早已准备好转而做空黄金,高盛的推荐才能起到这样的作用。

Hulbert指出,从Hulbert黄金情绪指数(HGNSI)来看,目前该指数是2014年年初以来的最高水平。而从此前来看,该指数的高水平往往意味着金价触及了顶部。

在上周市场关注的焦点在美联储官员对美联储货币政策的讲话及离场上,另一市场关注点则是原油市场几大产油国关于近期油价下跌所召开的会议。

首先,在美联储货币政策方面,我们可以看出,目前随着美国经济状况的发展对于年内加息四次的预期可能有所动摇,也就意味着当前对贵金属行情走势上的打压影响可能逐渐减弱。

其次,原油方面,几大产油国沙特、委内瑞拉、卡塔尔、俄罗斯也最终达成冻结产量的协议,尽管结果不符合市场预期的达到减产效果,但这在一定程度上可以看到,产油国对当前油价可能要采取相关的利好刺激,来保证产油企业的正常生产,已经迈出了第一步。

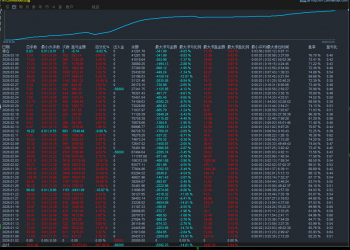

今日市场主要经济数据集中在各个国家制造业PMI初值的公布情况,具体数据见下表:

从目前市场预测值与前值的比对来看,市场偏向于当前欧洲经济制造业放缓,若公布值与预期结果一致或者低于预期值,则表明欧洲经济目前发展缓慢,在一定程度上刺激美元上涨,打压贵金属上行,具体影响需要结合公布情况来看。

花旗策略师 David Wilson说“尽管下跌更多,但负利率的预期四处弥漫,黄金不会一下子回撤到其低位。”

盛宝银行的高级经理 Ole Hansen表示,“美元的疲软似乎已经走到了尽头,不再提供支撑,短期看黄金可能会跌至1168美元/盎司。黄金近期在相对短的时间内涨得过快,如果周围市场有风吹草动,黄金就会受影响。”

美林银行称,周五投资者投入了32亿美元进入黄金,这是自2010年5月以来的两周流入最多的。

MKS集团交易员Sam Laughlin说“黄金ETF持仓继续支撑黄金价格,我们已看见一些买盘的涌进已经抵消了东京商品交易所的减仓和最近中国的卖盘。”

基本面利好因素:

1.金融数据公司Markit周一公布的一份行业报告显示,美国2月制造业采购经理人指数(PMI)初值追平2012年10月的低点。数据显示,美国2月制造业采购经理人指数(PMI)初值为51.0,1月终值为52.4,分析师预估为52.3。

2.全球最大黄金上市交易基金(ETF)--SPDR Gold Trust周一黄金持仓量较周五增长2.64%,或19.33吨,从732.96吨增至752.29吨。

3.美国商品期货交易委员会(CFTC)上周五(2月19日)公布的周度报告显示,截至2月16日当周,COMEX黄金投机净多头头寸增加21023手,至93934手。

4.美联储上周三会议纪要显示,美联储政策制定者上个月担忧全球金融状况收紧将损及美国经济,并考虑改变2016年联邦基金利率原定路径。

基本面利空因素:

1.美国芝加哥联储(Federal Reserve Bank of Chicago)周一公布的数据显示,1月芝加哥联储全国活动指反弹,创下六个月以来的高位。数据显示,美国1月芝加哥联储全国活动指数反弹至0.28,前值修正为-0.34。

2.美国劳工部上周五公布的数据显示,1月份核心消费价格指数(CPI)月率上涨0.3%,创下2011年8月以来最大升幅,上月上涨了0.2%。

3.克利夫兰联储主席梅斯特(Loretta Mester)上周五(2月19日)称,她仍预计美联储将逐步升息,且不希望实施负利率,预计美国利率走向不会逆转。梅斯特是2016年FOMC的投票委员。

4.美国旧金山联储主席威廉姆斯(John Williams)上周四(2月18日)称,美联储应坚持渐进升息计划。他并认为,到今年年底美国失业率将在4.5%,通胀率料将在两年内达到2%目标水平。

技术面:

日线级别上,隔夜金价重挫,但最终依然收在1200美元上方,指标上MACD动能柱位于零轴,双线存死叉风险,KDJ双线走低,整体风险中偏上行。4H级别上,指标仍未暗示明确的方向,预计短期金价将维持震荡修正的格局,需关注1200美元关口的支撑力度。

目前金价初步阻力位于1214/17美元,进一步阻力在1230、1245、1262、1280、1300、1320以及1345美元。下行方面,初步支撑位1200美元,进一步支撑在1180、1160、1145、1131、1115以及1100美元。

操作策略方面,周一曾建议利用金价向1218-1213美元回撤的机会轻仓逢低做多,目标看1225-1230美元,止损设1210美元下方。从当天表现看,欧洲时段止损被扫,策略失效,亏损尚可控。

周二整体建议保持观望,在更多基本面因素出现转变前不建议做空。亚市盘初建议日内交易者利用金价向1206-1203美元回撤的机会谨慎、轻仓逢低做多,目标看1213-1218美元,激进者看1220美元上方,止损设1200美元下方。中线投资者继续离场观望。

黄金T+D方面,周二同样建议暂时观望。

|

【K2科技EA】牛熊通吃:震荡不慌,单边不怕250 人气#黄金外汇论坛

【K2科技EA】牛熊通吃:震荡不慌,单边不怕250 人气#黄金外汇论坛 【顺势加仓对冲EA】双核驱动:顺势加仓引爆300 人气#黄金外汇论坛

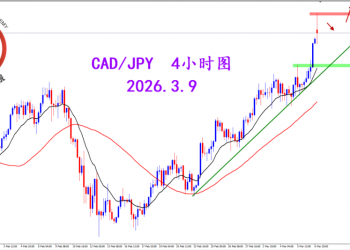

【顺势加仓对冲EA】双核驱动:顺势加仓引爆300 人气#黄金外汇论坛 2026.3.9 图文交易计划:加日突破压制 多头357 人气#黄金外汇论坛

2026.3.9 图文交易计划:加日突破压制 多头357 人气#黄金外汇论坛 网纸「TL282.cc」腾龙公司游戏会员账号注册592 人气#美股论坛

网纸「TL282.cc」腾龙公司游戏会员账号注册592 人气#美股论坛