自上周以来,美国三只大型高收益债券基金陆续宣布清盘、暂停赎回,一时间引发市场恐慌。尽管高收益债(即所谓的“垃圾债”)在债券市场所占份额不大,但在美联储加息临近、市场高度敏感的大背景下,美国高收益债券市场的抛售潮正在愈演愈烈。

值得注意的是,市场恐慌已经迅速向其他市场蔓延,美国投资级债券市场、国债市场、股市,甚至亚洲债券市场近日均出现明显波动,高盛甚至形容美国高收益债券市场正在经历的崩跌最终可能导致“史无前例”的后果。

但是,全球规模最大的不良债务投资公司——橡树资本(OAKTREE)联席董事长霍华德·马克斯(HowardMarks)此前在接受《第一财经日报》记者采访时曾提出,美国高收益债市场并不存在泡沫,“即使存在泡沫也是整个美国债券市场”。他同时强调,美国长期所处的低利率环境,使得资产价格被推高,一旦美联储加息,对这些资产价格上升带来压力,投资的收益和回报会有所限制,对投资者的冲击不容忽视。

美国高收益债危机四伏

自上周开始,美国高收益债市场开始出现种种崩盘迹象。

12月10日,知名基金公司ThirdAvenueManagement宣布,关闭旗下资产规模约8亿美元的高收益债券共同基金,并暂停赎回。这被业内人士看作是2008年金融危机以来,美国共同基金行业最大的“黑天鹅”事件。

受此影响,12月11日美国高收益债券重挫至逾六年新低,当日跌幅创2011年以来最大。衡量高收益债市场风险的指标——北美高收益指数MarkitCDX当天飙升至2012年12月以来的最高水平。

雪上加霜的是,12月11日规模达13亿美元的对冲基金StoneLionCapitalPartners也宣布因发行高收益债券的企业违约,暂停投资者赎回。

为避免在高收益债抛售潮中遭受更大损失,高收益债投资者上周五大量加仓资产总额约达150亿美元、美国规模最大的高收益债券指数型基金——iSharesiBoxx的高收益公司债券ETF看跌期权,导致当天HYG的期权交易数量放大至前20个交易日均值的9倍。

瑞银财富管理全球首席投资总监MarkHaefele在12月15日发布的最新报告中也表示了对于美国高收益债券的担忧。“能源价格走软、美国即将加息,已经导致美国高收益债券的信用利差在上周扩大至710个基点。欧洲高收益债券的利差收在510个基点附近。”

本周,这股席卷美国高收益债券市场的抛售潮并未出现好转,在市场恐慌不断发酵下,大有愈演愈烈之势。

12月14日,成立于2009年、管理规模达9亿美元的LucidusCapitalPartners成为第三家宣布清盘的高收益债券基金,并计划明年初返还所有投资者资金。

所谓的高收益债,通常是由信用等级较低或盈利记录较差的公司发行的债券。由于信用等级差,发行利率高,这一类型的债券具有高风险、高收益的特征。

高收益债大多由能源公司和矿产公司发行,在本轮大宗商品价格暴跌之前,此类能源、矿产公司一直大举负债增加产能,不断扩大规模。然而,在美联储加息临近、全球需求放缓以及大宗商品价格持续暴跌的背景下,高收益债发行公司发债成本不断上升,债务压力快速积累。

“对于高收益债来说,2015年可能是非经济衰退期间最差的一年。”高盛信贷策略师LotfiKaroui近日表示,随着全球油价走低带来的压力不断抑制投资者风险偏好,高收益债投资回报水平将降至最低点。

此外,美联储一旦在本周祭出加息举措,美国金融市场维持近10年的宽松环境将不断收紧,导致公司借债成本上升,届时发债企业尤其是能源企业可能不堪重负,违约案例将快速增加。

新兴市场债市未能幸免

美国高收益债券市场的震荡已经蔓延至亚洲新兴市场,美联储加息箭在弦上,无疑让全球投资者的神经都高度紧绷。

巴克莱银行分析称,当主要投资于美国高收益债券的基金出现了问题,很大程度对于新兴市场债券会产生直接影响,因为这些基金都会拿出部分资金,有时高达20%配置到新兴市场债券,因此即使新兴市场的部分债券表现良好,基金经理仍有可能获利了结以应对美国高收益债券市场出现的赎回需求。

事实证明,亚洲债券市场已经受到牵连。

12月14日,亚太地区的债市风险指数明显上升。澳大利亚西太平洋(601099,股吧)银行数据显示,截至14日,衡量亚洲债券违约风险指数的MarkitiTraxxAsia已经上涨2个基点至146个基点,创下自今年10月8日以来的最高值。

值得注意的是,民生证券固定收益团队管清友、李奇霖在最新报告中提出,在中国央行适度宽松的货币政策以及美国预期加息的双重挤压下,中美之间的利差正在收窄。

昨日,中美10年期国债收益率分别为3.061%和2.222%,利差已经缩小至84个基点。

“在如今资产荒的背景下,无法再用人民币资产赚钱效应作为对冲,一旦利差倒挂,货币贬值和资本外流风险将会上升。”民生证券固定收益团队在报告中写到。

有业内人士认为,虽然从长期来看,如果中美利差收窄以及美元持续升值将引发资本回流美国,中美国债收益率的联系可能使美国国债利率拉动中国国债利率上升,但另一方面中国在债券市场的不断开放,可能带来潜在投资者和潜在需求,因此不必过分担忧。

至于美国高收益债券市场眼下经历的抛售潮,市场也并未过度悲观。

贝莱德集团(BlackRock)高级总监PeterFisher也认为,高收益债市场近期出现的崩盘迹象不会重蹈次贷危机时对于美国整体经济的破坏,更不会引起经济衰退。

“因为高收益债券风险已知,主要来自大宗商品领域,此外美联储多年宽松使市场流动性充足,资金寻求的是出路而非盲目出逃。”PeterFisher说道

|

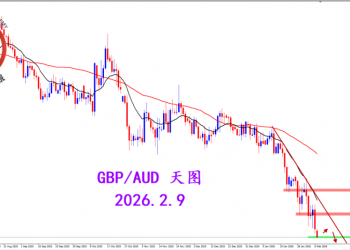

2026.2. 9 图文交易计划:周线坚决收弱 关222 人气#黄金外汇论坛

2026.2. 9 图文交易计划:周线坚决收弱 关222 人气#黄金外汇论坛 2026.2. 6 图文交易计划:纽美快速回落 短419 人气#黄金外汇论坛

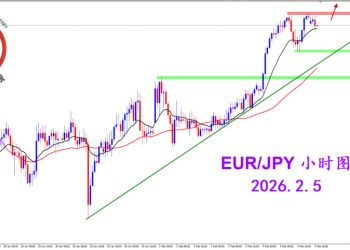

2026.2. 6 图文交易计划:纽美快速回落 短419 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎627 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎627 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指617 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指617 人气#黄金外汇论坛