小额滚动操作法巧解套 {转贴}

小额滚动操作法巧解套 可逐渐降低成本,同时只承担较小的操作风险

今年以来,非美货币持续单边下跌,日元比年初下跌了1600点,欧元下跌了2000点。该走势使很多在高位买入的投资者不知所措,资金越套越深。下面介绍一种“小额滚动”的操作办法,可以逐渐降低投资者的持仓成本,从而实现逐渐解套的目的。

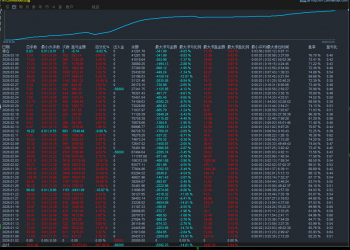

所谓小额滚动操作法就是当非美货币处在中、短期的下跌趋势之中,投资者已经有大量资金被套的情况下,可以在非美货币每次反弹到阻力水位的时候,将被套资金的10%到20%抛售,随后在非美货币从抛售的价格下跌100到150点的时候,必须回补此前抛售掉的头寸。

在回补之前抛售非美货币的时候,只要有足够的空间(至少100点)就要回补,这样做是确保此前的抛售实现降低成本的结果,投资者也由此建立了自信。如果抛售10%到20%之后,非美货币没有下跌而是继续上涨,那么在上涨到下一个阻力位置的时候,可以再次抛掉手中被套资金的10%到20%.由于是处在下跌趋势之中,所以应该在每次跌到此前抛售的水位之下100点的时候,就果断回补相应的资金,直到每次被抛售都成功回补后就无须再回补。

从专业的角度来讲,这个操盘的思路未必是最优的解套方案,但却是比较适合部分外汇投资者的一个很实用的办法。笔者在和大量的投资者接触中发现,不少投资者一旦被套就死等解套,不做任何操作,结果越套越深,最终形成被重套的格局。投资者之所以不愿意接受专业“解套”的操作办法的一个重要原因就是心理压力过大。而小额滚动解套操作办法的优点之一就是在“解套”的同时,使投资者承受较小的心理压力和操作风险。

由于每次在阻力位置只卖出不超过20%的被套资金,所以即使行情上涨,心态也会比较稳定。反之,如果行情下跌了100多点,投资者马上回补,虽然只降低了20%的资金成本,但是反复操作多次也可以明显降低被套资金的持仓成本,为将来“解套”打下良好的基础。

比如今年的日元、欧元都适用这种操作办法,不管行情上涨还是下跌,投资者都可以有应对措施,从容地在弱市中降低成本。总之,对于今年以来,越套越深并且一直没有操作的投资者来说,使用这个办法可以逐渐降低成本,同时又只承担很小的操作风险。 |

【K2科技EA】牛熊通吃:震荡不慌,单边不怕358 人气#黄金外汇论坛

【K2科技EA】牛熊通吃:震荡不慌,单边不怕358 人气#黄金外汇论坛 【顺势加仓对冲EA】双核驱动:顺势加仓引爆479 人气#黄金外汇论坛

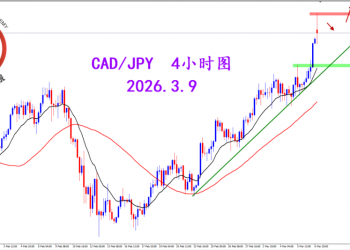

【顺势加仓对冲EA】双核驱动:顺势加仓引爆479 人气#黄金外汇论坛 2026.3.9 图文交易计划:加日突破压制 多头508 人气#黄金外汇论坛

2026.3.9 图文交易计划:加日突破压制 多头508 人气#黄金外汇论坛 网纸「TL282.cc」腾龙公司游戏会员账号注册839 人气#美股论坛

网纸「TL282.cc」腾龙公司游戏会员账号注册839 人气#美股论坛